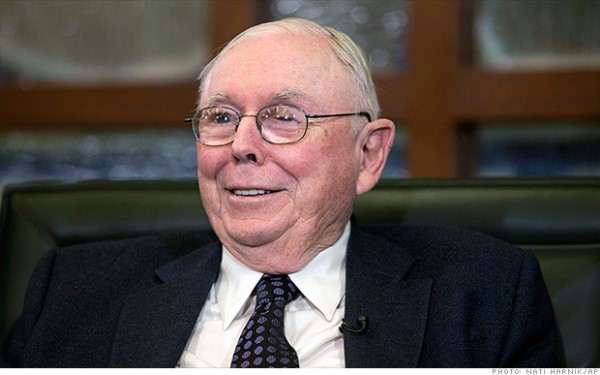

La rentabilidad de Charlie Munger invirtiendo es espectacular. Además de los grandes resultados que ha tenido Munger junto a Warren Buffett, la rentabilidad cuando invertía por su cuenta fue extraordinaria. Entre 1962 y 1975 consiguió una rentabilidad anual del 19,8%, mientras que en ese mismo periodo el Dow tuvo una rentabilidad anual del 5%. La diferencia es abismal, y junto con Buffett ha seguido haciendo maravillas.

Como es de esperar, para conseguir un resultado diferente y mejor al del mercado, también tienes que hacer cosas diferentes. En el caso de Munger, la diferencia está, entre otras cosas, en su forma de pensar. Y es que Charlie Munger debe ser una de las mentes más brillantes del mundo de la inversión, si es que no es la más brillante de todas. La aplicación en el mundo de la Bolsa de sus conocimientos en todo tipo de áreas y su forma de pensar le han convertido, además de en multimillonario, en un inversor y pensador legendario.

En este artículo vamos a ver diferentes ideas de Munger, que he sacado y traducido de este artículo, Todo el texto es traducción, hasta mis comentarios en la conclusión.

Tabla de contenidos

El éxito de Berskhire

Munger comezó su discurso destacando sus credenciales para hablar de economía -como su extraordinario éxito con Berkshire Hathaway durante los años en los que él y Buffett lo han dirigido, aunque Buffett empezó unos años antes de que llegara Munger.

Cuando Warren tomó el control de Berkshire la capitalización era de diez millones de dólares. Y cuarenta y pico años después, no hay muchas más acciones disponibles que entonces, y la capitalización es de unos cien mil millones de dólares. Esto se ha forjado año a año con muy pocos fallos, y finalmente llamó la atención de algunas personas, indicando que quizá Warren y yo sabíamos algo útil sobre microeconomía.

La teoría de los mercados eficientes

Buffett y Munger siempre han tratado con desdén a los académicos que se aferran a la teoría de los mercados eficientes, que son incapaces de desitinguir entre una verdad evidente -el mercado es más o menos eficiente la mayor parte del tiempo- y un sinsentido evidente -que el mercado es prefectamente eficiente en todo momento:

El historial de éxito de Berkshire se ha consegudo sin prestar un gramo de atención a la teoría de los mercados eficientes en su versión absoluta. Y no hemos puesto ni un gramo de atención a los descendientes de esta idea, que salieron de la escuela de economía y se metieron en el mundo de las finanzas corporativas haciéndolo mutar es obscenidades tales como el Capital Asset Pricing Model, al que no prestamos ninguna atención. Creo que todavía deberías creer en el Ratoncito Pérez para pensar que puedes batir al mercado por un 7% al año, por invertir simplemente en acciones con alta volatilidad. Aun así… todavía mucha gente se lo cree. Pero Berskhire nunca lo ha hecho.

La educación multidisciplinaria y el «hombre con el síndrome del martillo»

Munger siempre ha predicado la importancia de aprender -y luego utilizar- todas las grandes disciplinas, como las matemáticas, la ciencia, la psicología, etc. Para él, aprender fue algo natural:

Por alguna extraña razón, siempre he tenido una mente extremadamente multidisciplinar. No soporto quedarme con una pequeña idea en mi disciplina, si hay una gran idea simplemente al otro lado de la valla de la disciplina de otra persona. Así que lo que he hecho ha sido, simplemente, mirar en todas direcciones para coger ideas grandes que funcionan. Nadie me enseñó a hacerlo, simplemente nací con ese ansia de aprender.

Si alguien no abraza el pensamiento multidisciplinar, Munger cree que es muy probable que caiga en la trampa de:

«El hombre con el sindrome del martillo», que viene del dicho de que: para el hombre que sólo tiene un martillo, cada problema se parece mucho a un caracol. Esto es algo que sucede muy habitualmente en todas las profesiones, departamentos académicos y en la vida real. El único antídoto para evitar ser un auténtico inútil ante la presencia del hombre con el síndrome del martillo es tener una caja de herramientas completa. No puedes tener sólo un martillo, tienes que tener todas las herramientas. Y tienes que tener un truco más, un checklist, porque te vas a perder muchas cosas si crees que la herramienta necesaria va a aparecer enfrente de tí y sin ayuda cada vez que la necesites.

Resolver problemas

Durante su discurso, Munger planteó un par de problemas para ilustrar su forma de pensar:

1. Hay una actividad que se juega uno contra uno, en la que un estadounidense ha sido campeón del país en dos ocasiones, pero lo ha sido con 65 años de diferencia. ¿Qué actividad es?

2. Tras estudiar las curvas de oferta y demanda, aprender que cuando sube el precio, el volumen que puedes vender baja, y cuando bajas el precio, el volumen que puedes vender sube. Sabiendo esto, dime varios casos en los que, si quieres que suba el volumen físico, tienes que subir el precio.

3. Eres propietario de un pequeño casino en Las Vegas, que tiene 50 maquinas tragaperras estándar. Tienen, exactamente, el mismo porcentaje e importe de pagos. Sin embargo, hay una máquina que, sin importar en que lugar la coloques de entre las 50, cuando vas a ver el dinero que tiene al final del día, descubres que tiene un 25% de beneficios que el resto. ¿Cuál es la diferencia entre esta máquina y el resto?

Consecuencias de segundo y tercer orden y el libre comercio

Munger dio una serie de ejemplos sobre cómo, muy a menudo, la gente se centra en las consecuencias inmediatas de ciertas acciones, pero se equivoca sobre las consecuencias de segundo y tercer orden. Por ejemplo:

Todo el mundo de la enconomía entiende que la ventaja comparativa es un asunto importante cuando se trata del efecto Ricardo. Pero imagina que tienes a un grupo étnico con un gran talento, como los chinos, y que, además, son muy pobres e ingenuos, que tú eres una nación avanzado, y que consigues comerciar libremente con China durante mucho tiempo.

Ahora veamos las consecuencias de segundo y tercer orden: midiéndolo en terminos de bienestar, Estados Unidos es más próspero si comercia con China que si no lo hace, ¿cierto? Ricardo lo demsotró. Pero, ¿qué nación va a crecer más rápido en términos económicos? Obviamente, China. China está absorbiendo toda la tecnología moderna del mundo gracias a lo que para ellos es un gran facilitador, el comercio libre y, como los tigres asiáticos han demostrado, se adelantarán muy rápidamente. Mira a Hong Kong y a Taiwan. Mira a Japón hace unas décadas. Así que, empiezas con una nación débil con más de mil millones de campesinos ingenuos, y terminas con una nación mucho más grande y poderosa que tú que quizá tiene más y mejores bombas atómicas. Resulta que Ricardo no probó que ése fuera un resultado tan maravilloso para la nación que lidera. Ricardo no trató de determinar las consecuencias de segundo y tercer orden.

Si intentas hablar de esta forma a un catedrático de economía, y yo lo he hecho tres veces, se sentiran ofendidos y horrizados porque no les gusta este tipo de conversación. Su forma de pensar es más pegadiza, porque es mucho más simple, ya que ignora las consecuencias de segundo y tercer orden.

Apertura de mente

¿Cuánta gente conoces que busque de forma activa opiniones contrarias a la suya? Munger lo hace. Éste es un ejemplo:

…por ejemplo, coge a Paul Krugman y lee sus ensayos, su fluidez te impresionará. No soporto sus ideas políticas, estoy justo en el otro lado. Pero me encantan sus ensayos. Creo que Krugman es uno de los mejores ensayistas vivos.

Destruyendo tus ideas más queridas

Munger cree que es crítico no aferrarse a las ideas fallidas. Según él, tienes que ser bueno «destruyendo tus ideas más queridas. Si te haces bueno destruyendo tus propias idea equivocadas, habrás conseguido tener un gran don»

¡Esto es tan importante a la hora de invertir! No hace mucho recomendé públicamente una acción pero, unas semanas después, basándome en nueva información, decidí que ya no era una buena idea. La tendencia natural es aferrarse a la acción y no decirle a mis seguidores que había cometido un error. Pero además, la acción había bajado, por lo que fue todavía más difícil vender la acción -¿por qué no esperar un rebote hasta que llegara al precio al que había comprado? Esto habría sido un gran error. Por suerte, decidí vender y no aferrarme a mis ideas equivocadas.

Descaro

Voy a terminar con un clásico del humor de Munger. Mientras que Buffett se echa hacia atras y se muestra humilde, Munger es lo contrario, y bromea sobre su ego. En las notas preliminares dijo:

Mientras hablo de las cosas buenas y malas de la economía académicia, hay un hecho interesante que debéis saber, y es que nuna he dado un curso de economía. Y con esta sorprendente ausencia de credenciales te puedes preguntar por qué tengo el descaro de subir aquí y dar esta charla. La respuesta es que soy cinturon negro en descaro. Nací así.

Conclusión:

He comentado varias veces mi opinión sobre por qué Munger y Buffett son tan buenos inversores. No sólo se debe a sus dotes como inversores, si no a su forma de pensar y sus conocimientos en todo tipo de áreas. ¿Cuántos inversores se plantean las cosas de la forma en la que lo hace Charlie Munger? ¿Cuántos dan la vuelta a los problemas para resolverlos? ¿Cuántos buscan argumentos contrarios a los suyos, en vez de buscar cosas que les convenzan todavía más? ¿Cuántos leen a menudo de física, biología, filosofía, etc.? Y, como éstas, hay otras muchas cosas más que Munger hace diferente a la mayoría del mercado y, como no es de extrañar, sus resultados han sido también diferentes.

¿Has pensado la respuesta a los problemas que plantea Munger? Veremos las respuestas a los problemas que plantea Munger y el desarrollo y proceso mental para resolverlos en otro post.

Puedes leer sobre cómo Munger invierte los problemas pinchando aquí, o lo que Buffett aprendió de Munger aquí.

Si te ha gustado este articulos puedes regalarme un click en los iconos de redes sociales de abajo, dejar un comentario, o poner un enlace a este artículo desde otras webs.

Hola Lancaster,

Munger es un crack. De hecho, me impresionó bastante más Munger que Buffett al verlos en directo en el último annual meeting de Berkshire Hathaway. Tenemos mucho que seguir aprendiendo de él.

Por cierto, ¿no vas a dar las soluciones a los acertijos? 😉

Debe ser impresionante ver a esos dos genios en directo. Yo cuanto más leo de Munger, más me gusta.

Sí, daré las respuestas en otro post, pero dejo unos días para pensar 😉

Que buenas las preguntas!!! No me suena ninguna pero no me resisto a una solución.1 cualquier actividad mental como el ajedrez o cualquier actividad física como una maratón (hay gente fuera de serie) 2 cualquier bien o servicio con baja elasticidad precio en sectores premium 3 cualquier máquina estadísticamente puede tener un resultado superior un 25% al resto en espacios cortos de tiempo.

Abz

Jose

No quiero desvelar las soluciones todavía, pero no vas mal encaminado. Por ejemplo, Munger explica que su hijo sacó el punto 1 en tres pasos, tú has nombrado dos de ellos.

Un abrazo.

Hola LancasterGate,

No estoy seguro pero sobre los acertijos y tratándose de Munger y Buffett,en la nº 2 la respuesta no debería ser otra que… Coca-cola! Pricing power

La 3ª me tiene desconcetado,y tampoco creo que sea lo que ha dicho un compañero más arriba,ya nos contarás…

Igual muchos ya lo han visto,pero no me resisto a colgar un video de Munger hablando de los sesgos mucho antes de que se inventara el «behavioral economics» :

https://www.youtube.com/watch?v=pqzcCfUglws

Salu2 Cordiales.

Esa charla es genial. De hecho, el descaro que menciona en el post es cierto, pues él mismo dice que él se empezó a dar cuenta de cosas evidentes antes de que se inventaran los diferentes enfoques conductuales. Sin duda, es un «tío» con carisma.

La 3ª es la más difícil de todas. Yo hasta que no la leí ni me acerque. Eso sí, luego cuando lo sabes tiene sentido.

Saludos.

1- se juega en el mismo tablero que el ajedrez

2- el objeto de compra debe aparentar ser mejor

3- la maquina debe incitarte a jugar mas que las demas

¡Clavado!