Hace unos días vimos una presentación de qué es Lindsay Corp. a qué se dedica, y cuáles pueden ser sus perspectivas a largo plazo. Para esta segunda parte dejamos el análisis de los números de la empresa.

Es muy importante analizar los números de una empresa, pero hoy en día es fácil entrar a una web de las que te dan todos los datos y ratios con bastante exactitud de sólo un vistazo sin meterte a mirar cuentas. Por tanto, aunque siempre es importante mirar las cuentas y los ratios por uno mismo, la «chicha» está en cómo se interprentan estos número. Por eso, hoy vamos a tratar de ver las tendencias en la empresa, en su balance, en sus flujos y en sus beneficios, y vamos a ver si en las cuentas anuales y en las memorias podemos sacar algo de información que nos sea útil para invertir y que no se vea en estos screeners.

Por ejemplo, veremos infromación que da la empresa en las Conference Call y en sus memorias, entre las que hay que rebuscar, para ver cosas que en estas estas webs llenas de números no se pueden ver (ojo, que son realmente útiles e interesantes, pero al ser todo números siempre hay cosas que se pierden).

Tabla de contenidos

Beneficios por acción, flujos de efectivo y dividendos

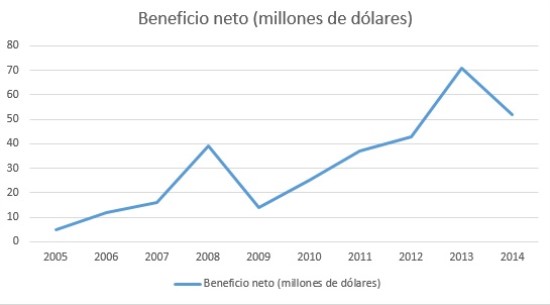

Hay dos cosas que saltan a la vista viendo la evolución de los beneficios. La primera, la ciclicidad que comentaba en el primer artículo. Sus beneficios dependen en gran parte de los precios del grano, por lo que en los años con precios bajos, sus beneficios caen. Por otra parte, también me parece destacable que, a pesar de su ciclicidad, tiene beneficios todos los años y que, a largo plazo, la tendencia es asecendente. Para tratar de ver qué hay de cierto (que nunca puede ser al 100%) en estos beneficios, vamos a ver la evolución de los flujos de efectivo, comparándolo con los beneficios de la empresa.

Beneficio neto

Como Lindsay Corp mantiene un número de acciones más o menos constante (aunque aumentó alrededor de un 10% en estos años), el gráfico de los beneficios netos y beneficio por acción es similar. Sin embargo, mirando al futuro, hay que tener en cuenta dos cosas: 1. Que se espera que los beneficios de 2015 sean menores que los de 2014. 2. Que la empresa está recomprando acciones, por lo que el BPA caerá menos que el beneficio neto. Pero vamos a ver qué pasa con el flujo de efectivo.

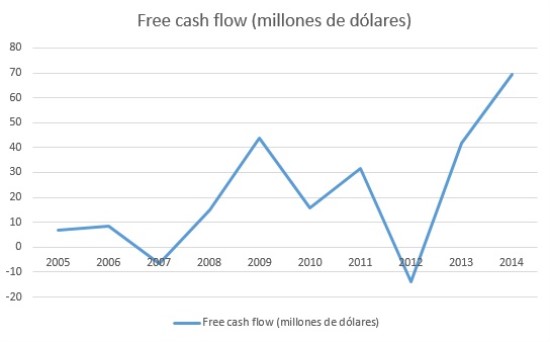

Flujos de efectivo

En este caso vemos de forma más clara la ciclicidad de la empresa. Aunque no cabe duda de que la empresa gana dinero, es posible que la directiva utilice la contabilidad para suavizar los movimientos de la empresa (algo totalmente legal).Pero lo importante, además de la ciclicidad, es que la empresa sí que está ganado dinero según dice, ya que los flujos de caja libre son más o menos similares a los beneficios.

Aviso: para calcular el flujo de caja libre, a los flujos de efectivo les he restado el dinero que cada año gasta la empresa en acciones para sus empleados. Como la empresa utiliza el método indirecto, esta cuenta está en los flujos operativos sumando(el resultado sería igual también con el método directo). Aunque no sea muy ortodoxo, yo resto esta cuenta a los flujos operativos, para imaginar que es dinero que nunca entró en la empresa. Por este motivo, el flujo libre de caja que he calculado seguramente sea menor al que puedas ver en otras webs.

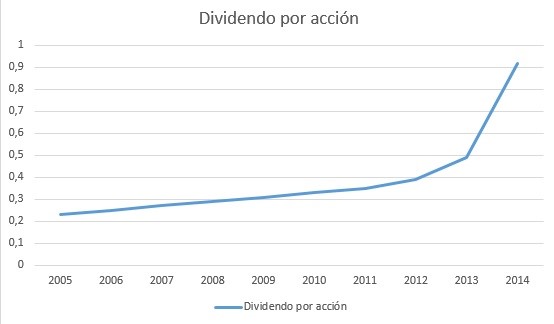

Dividendos

Visto lo visto, estamos ante una empresa que tiene beneficios sostenibles y que realmente gana dinero, por tanto, sus dividendos también serán sostenibles. Vamos a ver su evolución:

Poco hay que decir ante este gráfico. La empresa cuida a sus accionistas con dividendos previsibles y crecientes, y cuando dejan de ser previsibles, es porque los aumentan más de lo esperado. Teniendo en cuenta el beneficio y free cash flow por acción de la empresa, todavía hay margen para mayores subidas. De hecho, la empresa también retribuye a los accionistas con un nuevo programa de recompra de acciones, aunque habrá que ver que efectivamente el número de acciones disminuya, y que no sea sólo una compensación por el reparto de acciones a directivos.

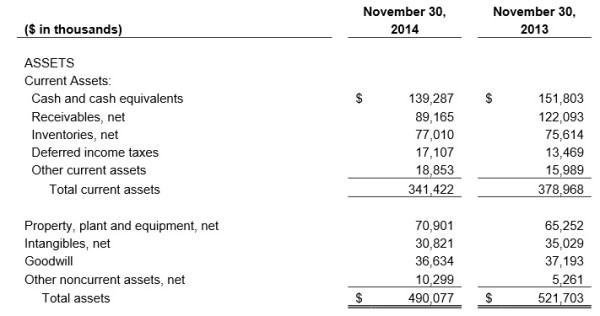

Balance

Activo

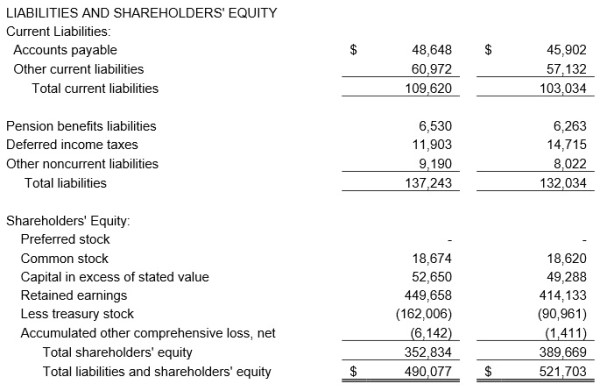

Pasivo

A día de hoy Lindsay Corp. tiene caja neta, es decir, su caja es mayor que sus deudas financieras. Sin embargo, está invirtiendo adquiriendo empresas que le permitan mejorar la tecnología de sus sistemas de irrigación. Estas inversiones le permiten ser el líder tecnológico en el sector, e ir ganando cuota de mercado año a año.

Además, como también está aumentando la retribución de sus accionistas, se espera que la empresa se endeude en los próximos meses aprovechando que se puede financiar a tipos bajos.

Internacionalización

Aunque Lindsay todavía tiene bastante recorrido en Estados Unidos, e irá incrementando sus beneficios en el país, de donde vendrá la mayor parte de su crecimiento será del extranjero (en estos momentos supone el 39% de sus ventas). Como vimos en el artículo anterior, fuera de Estados Unidos apenas se ha implementado el tipo de sistemas de riego que ofrece Lindsay.

En los últimos años ha ido creciendo el margen neto de Lindsay (12,5% actualmente). Sin embargo, debido a la internacionalización y los menores márgenes que tiene Lindsay en el extranjero, es posible que deje de aumentar. Y digo que deje de aumentar en vez de caer, porque es posible que los márgenes en el extranjero aunque menores a los de EEUU, puedan aumentar algo. ¿Y por qué creo que los ingresos y los márgenes en el extranjero pueden crecer?

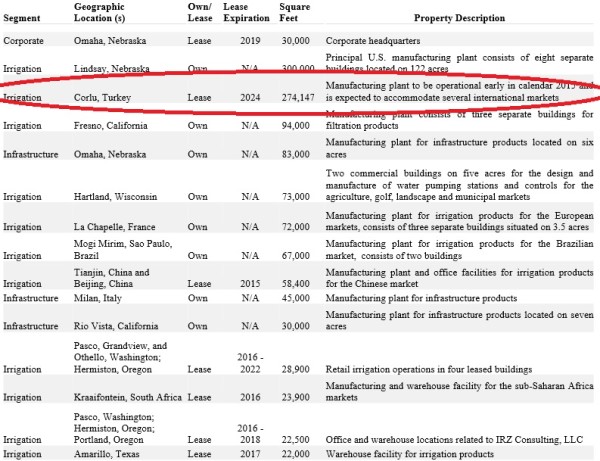

Ya hemos visto el potencial en el extranjero, así que no lo voy a repetir Lo que sí hay que decir es que Lindsay está invirtiendo para aprovechar este posible crecimiento. Por ejemplo, este año va a abrir una nueva fábrica en Turquía. Como ya vimos con Viscofan, y como bien explicaba Philip Fisher, cuando una empresa invierte en nuevas fábricas sus números se resienten un poco, primero por la inversión necesaria, y segundo porque, una vez en marcha, la fábrica es ineficiente. Sin embargo, una vez se van arreglando las ineficiencias, los beneficios crecen y la cotización acompaña este crecimiento.

En el caso de Lindsay puede suceder algo similar una vez más (o no). De hecho, la inversión en esta nueva fábrica puede tener un efecto notable en los resultados de la empresa, pues la nueva fábrica es la segunda más grande de todas las que tiene, siendo algo menor que la más grandes, y dos veces mayor que la que es la segunda más grande en estos momentos.

Viendo el tamaño de la fábrica podríamos pensar que la compañía va a ser capaz de doblar su producción en el extranjero. Sin embargo, la directiva avisa de que la producción no será tan grande como se puede pensar. Desconozco los motivos, y aunque es muy posible que sea cierto lo que dice la directiva, también puede ser que tengan previsto que la fábrica vaya aumentando su capacidad poco a poco, y de ahí que avisen de que el crecimiento no será tan grande.

Volviendo a Philip Pisher y repitiendo lo que ya he dicho, Fisher explicaba la oportunidad de inversión que aparecía en estas empresas que han invertido para crecer en que los resultados empeoraban o se estancaban algo durante el periodo de inversión y en los primeros meses, cosa que afectaba a la cotización que caía o se estancaba. Curiosamente, todos estos factores se dan en estos momentos Lindsay Corp.

Ratios de precio

Voy a ir cerrando rapidito que ya debes estar un poco cansado de Lindsay Corp.

A día de hoy Lindsay Corp cotiza a un PER de 23, pero hay que tener en cuenta que sus beneficios en 2015 caerán, así que el ratio teniendo en cuenta los próximos beneficios será aún mayor. No cabe duda de que es un ratio alto, especialmente para una empresa que reduce sus beneficios, pero hay que tener en cuenta varias cosas. 1. Que es una empresa con cierta ciclicidad, y como hemos visto, las empresas cíclicas suelen están baratas a PERs altos, aunque parezca raro. 2. Que llevaba un crecimiento compuesto de sus beneficios de un 17% en la última década, un crecimiento muy destacable. 3. Que ha puesto las bases para crecer con fuerza en el futuro. 4. Que si calculamos el Precio/cash flow, el ratio es de 12.

¿Está barata o cara la empresa? Eso ya es cosa de cada uno.

Conclusión:

Creo que Lindsay Corp. está más que preparada para crecer y aprovechar las tendencias mundiales.

Si quieres saber más sobre empresas relacionadas con el agua, aquí tienes un listado de empresas del sector del agua.

Si te ha gustado este artículo puedes regalarme un click en los iconos de redes sociales de abajo, poner un enlace a este post desde otras webs, dejar un comentario, o suscribirte (arriba a la derecha) para recibir un aviso por email con cada entrada nueva.

No cabe duda de la gran capacidad de crecimiento de esta empresa, porque en el sector en el que está todavía fuera de USA hay muchos campos agrícolas sin riego. Con los gráficos que has puesto, sobran las palabras, se ve que Lindsay es una gran empresa, y más gestionándola quien la gestiona. Yo creo que para entrar me voy a esperar un poco porque a los ratios a los que cotiza hay cosas mejores, pero de todos modos, tiene pinta de ser una empresa tipo Inditex o Viscofán, de las que siempre parecen estar cotizando a ratios exigentes.

Gran post. Saludos

Sí, es difícil encontrarla a ratios bajos. Además, están recomprando acciones, así que tenemos un impedimiento más para que siga bajando. Igual si el precio del grano baja fuerte corrige y se pone a mejores precios.

Un abrazo.

Gran artículo.

Se nota la influencia de Lynch, es una posible 10bagger y como el mismo decía, con acertar 1 de cada 10 al menos no perdemos dinero.

Estoy analizando algunas empresas que te quería comentar ya que sus números son buenos y además algunas las tienen los gurús del value:

– Hyundai: PER de 6. Ha corregido mucho. La tienen Bestinver.

– Samsung: Lo mismo que la anterior.

– John Deere: De esta vi una entrada tuya, me gusta mucho. Berkshire Hathaway acaba de ampliar.

– IBM: El 11% de la cartera de Berkshire Hathaway es IBM, han vuelto a ampliar.

– Wells Fargo: La primera posición de Berkshire Hathaway. Banco modélico en sus números.

Lo interesante es que veo varias con buenos precios ahora mismo, aunque evidentemente y como dices en una entrada, habrá que analizar por que han caído las cotizaciones de varias de ellas.

Un abrazo.

Gracias Graham.

La verdad es que me pillas con casi todas. Salvo a John Deere, no sigo a ninguna. Lo que no cabe duda es que son empresas de calidad, que hasta donde sé tienen buenos balances o muy buenos balances, y que los mejores inversores las llevan, así que no deben ser malas.

John Deere me gusta mucho. Es otra de las empresas que se debrían aprovechar de las tendencias mundiales. Además, tiene una amrca muy reconocida y valorada. Sin embargo, a mi me gusta más Agco. Aunque no sé demasiado de agricultura, creo que sus tractores Fendt tienen muy buena fama, y muchos agricultores han pasado de Deere a Fendt.

Un abrazo.

Gracias.

Viendo AGCO está claro que le está comiendo terreno a Deere.

Acabo de hablar con un amigo agricultor y esta es su opinión:

«Es un buen debate. Fendt siempre ha sido el mejor. Ahora JD ha sacado unas series, serie R, que los iguala o supera, pero aun no están probados del todo y parece que dan problemas. También depende del uso que se les vaya a dar y hay que tener en cuenta que JD hace tractores a la carta y Fendt no, son siempre iguales, lo mejor y más caro pero iguales. Por ejemplo para aquí que se hacen labores de tiro los Fendt pierden mucha fuerza. De todas formas son la dos mejores marcas, aunque ahora hay otras tres o cuatro marcas que hacen buenas cosas, Newholland, Case IH es muy buena también, Valtta, Massey, Class, y para. En cuanto a precios, para que te hagas una idea, un JD o Fendt de 170 cv que es lo que me haría falta ahora se iría a 120.000 euros, de ahí para arriba»

Un abrazo.

Muy interesante el comentario de tu amigo, ellos son los que más saben de esto, y son los que realmente saben las tendencias en el sector. Entiendo por lo que dice que están más o menos a la par, y que la preferencia se basa en para qué se necesitan. Por cierto, de los otros tractores que nombra tu amifo, Massey y Valtra también son de AGCO.

Muchas gracias por compartir el comentario de tu amigo.

Un abrazo.

Hola LancasterGate! Antes de nada, enhorabuena por el blog! Soy un seguidor anónimo que disfruta leyendo, tanto sobre lo que has aprendido, como lo que continuamente sigues aprendiendo.

Aunque no he invertido en ninguna de las empresas mencionadas, me llama bastante la atención Lindsay Corp, aunque la veía un tanto «cara» cuando le eché el primer vistazo. Desde entonces ha caído un 10%. No he visto ninguna noticia alarmante, pero me ha llamado la atención la marcha del presidente de la división de infraestructuras a la competencia (Valmont). Googleando se puede ver en su perfil de Linkedin https://www.linkedin.com/in/barryruffalo

Ves esta marcha como un signo de advertencia?

Cómo ves su precio actual ($78) para una primera entrada?

Muchas gracias. Prometo seguir leyendo todos tus nuevos posts! 😉

Muchas gracias por el comentario y el seguimiento GaiusMarius.

No había leído lo de la salida Barry Ruffalo, así que te agradezco la información. No creo que su salida sea el motivo de la caída, pues el área de infraestructuras no es casi importante para la empresa. Aunque desconozco el motivo de la caída, comenzó cuando una casa de análisis rebajó la previsión de beneficios para 2015 y 2016. Quizá ese sea el motivo, pero en Bolsa es difícil saber por qué sube o baja algo.

Este fin de semana tengo pensado hablar algo de Lindsay y otras compañías, así que, si te parece, te doy más detalles y seguimos comentando ahí.

Saludos.

Gracias por responder tan rápido. Esperaré al fin de semana para leerte 😉

Hola. En primer lugar agradecerte el curro que te pegas con el blog, que me parece muy cuidado y bastante novedoso.

Se nota que tienes tus propio estilo de entender la inversión y eso se agradece.

En relación a Lindsay, tienen unos números muy buenos pero también lo son los de su competencia «Valmont», siendo esta el lider, teniendo un negocio más diversificado y cotizando a per similares ¿Que te hace inclinarte por Lindsey?

Muchas gracias por tus palabras Rales.

Precisamente que Valmont esté más diversificada es uno de los motivos que me lleva a elegir Lindsay. Quiero invertir en agua e irrigación, y en el caso de Lindsay, ese negocio supone un porcentaje mayor que en Valmont. Además, hay otro motivo importantes, y es que Lindsay lo está haciendo muy bien y va ganando cuota de mercado a costa de Valmont. Puede cambiar la cosa, pero las diferentes inversiones de Lindsay, tanto en fábricas como en teconología, parecen indicar que seguirá la tendencia.

En relación a Samsumg y Hyundai:

http://www.fundspeople.com/noticias/160373