Invertir pensando en dividendos suele ser una gran idea. De hecho, la rentabilidad a largo plazo de las empresas que reparten dividendos suele ser mayor que la de las empresas que no lo reparten. Un posible motivo básico para que esto suceda, es el hecho de que, para repartir dividendos, suele ser necesario tener beneficios, por lo que al invertir por dividendos ya descartamos a un gran número de malas empresas que pierden dinero.De hecho, este artículo va precisamente sobre, eso; en qué debemos fijarnos si invertimos por dividendos.

Antes de empezar, he de decir que, aunque para mi los dividendos son importantes, y algún día espero alcanzar la libertad financiera apoyado en gran parte en dividendos, no son el foco de mi estrategia. Es más, en algunos casos invierto en empresas que no reparten dividendos, aunque la mayoría si lo hacen. Aun así, cuando pienso en invertir en compañías que reparten buenos dividendos, suelo fijarme en muchas cosas. Por ello, para hacer más fácil la inversión en empresas que pagan dividendos, vamos a ver unos puntos que sirven de filtro para elegir compañías aptas para esta estrategia.

Tabla de contenidos

En qué fijarse al invertir por dividendos

1. Rentabilidad por dividendo

Resulta bastante obvio fijarse en la rentabilidad por dividendo a la hora de comprar determinadas acciones. Es fácil calcular la rentabilidad por dividendo, pues tan sólo hay que dividir el dividendo por acción entre el precio de la acción.

¿Cual es la rentabilidad por dividendo adecuada? No lo sé. Lo que si es cierto es que, por lo general, en momentos de euforia la rentabilidad por dividendo de una compañía, de un sector, o de la Bolsa en general suele ser baja (por ejemplo un 1%) y en momentos de pánico suele ser alta (por ejemplo un 7%). En este caso los números no engañan y suele ser mejor invertir cuando la rentabilidad es más alta, pero no podemos fijarnos sólo en eso. De hecho, vamos a ver hoy en qué más fijarnos a parte de la RPD.

En cualquier caso, si nos fijamos en la rentabilidad por dividendos, debemos comprobar que esta es real. Muchas empresas pagan mediante el sistema de scrip dividend, que suele representar una rentabilidad menor que la indicada por la empresa o los medios, o incluso puede suponer una rentabilidad real del 0%. Puedes ver más sobre scrip dividends pinchando aquí.

2. Payout

Es el porcentaje de beneficios que la empresa dedica a dividendos. Una forma de calcularlo es dividir el dividendo por acción entre el beneficio por acción.

Tampoco existe un payout ideal, aunque es evidente que si el payout está cerca del 100%, el dividendo no podrá crecer por aumentos del payout, sino que sólo podrá hacerlo aumentando beneficios. Por si lo estás pensando, sí, el payout puede ser mayor del 100%. Una empresa puede repartir todos sus beneficios y, además, parte del dinero que tiene en caja. Es más, hasta hay empresas que se endeudan para aumentar su dividendo. Aun así, resulta lógico pensar que una empresa con un payout de más del 100% no podrá mantenerlo para siempre.

Volviendo al payout ideal; no existe, pero si hay ciertas cifras habituales. En utilities es habitual encontrar payouts altos (60%, 70%, 80%). En otras compañías el payout suele ser más bajo. Además de dividir en sectores, también podemos tener en cuenta la madurez. Compañías muy maduras suelen tener payouts más altos que compañías en crecimiento, pues éstas tienen que dedicar una parte de sus beneficios a crecer.

3. Crecimiento de los dividendos

Si invertimos por dividendos debemos esperar que éstos crezcan. Que un año una empresa pague un dividendo muy alto, y que luego lo cancele o lo vaya reduciendo no vale para nada. Para evitar esto, una buena idea es ver el historial de dividendos de la empresa. Si es creciente, podemos esperar que se repita en el futuro. Si es muy inestable, seguramente siga siéndolo en los próximos años.

También es importante ver cuánto crece el dividendo. Si crece a una media del 0,5% al año, es posible que nuestras rentas crezcan menos que la inflación y vayamos perdiendo poder adquisitivo. Por ello, puede ser bueno hacer una proyección calculando la rentabilidad por dividendo actual de la empresa y el crecimiento medio de éste para estimar por dónde van a ir los tiros. Eso sí, no podemos invertir en una compañía sólo por que nos gusta la proyección.

Puedes ver aquí los campeones del dividendo que llevan más de 50 años aumentándolo de forma ininterrumpida.

4. Aumento de beneficios y flujos de caja

Para que una empresa pague dividendos de forma estable tiene que ganar dinero. Por ello, es indispensable fijarse en los beneficios de la empresa. Si los beneficios se estancan, también se estancarán los dividendos antes o después. Para evitar que esto suceda es importante comprobar la evolución de los beneficios de la empresa hasta ahora y, aún más importante, tratar de entender qué es más probable que hagan a partir de ahora.

En su día Kodak ganaba mucho dinero. Si hubiéramos mirado sólo su historial de beneficios habría parecido una inversión perfecta pero, sin embargo, le esperaba un futuro oscuro. Como cuando conducimos, hay que mirar por el retrovisor, pero el camino está delante, y si pensamos que una empresa no tiene un futuro halagüeño, es mejor descartarla por muchos dividendos que pague y aunque sus beneficios y flujos de caja hayan crecido en el pasado.

Además de los beneficios, es importante mirar los flujos de caja. Los beneficios se pueden manipular con trucos contables, pero los flujos nos indican el dinero que entra y sale en una empresa, por lo que es algo mucho más fiable. Para «asegurarnos» que los dividendos se pueden mantener y que crecerán, lo ideal es que la compañía genere flujos de caja libre cada año, y si estos son crecientes, todavía mejor. Si los flujos de caja tienen mala pinta mientras la empresa presenta beneficios, es posible que antes o después los dividendos, o que la estabilidad de la empresa se vea amenazada.

La mejor forma de estudiar los flujos de caja es calcular si hay free cash flow o flujos de caja libre que son la diferencia entre el dinero que ha entrado en la empresa por su actividad y el dinero que ha salido de la empresa para mantenerse. Si el dinero que entra es mayor que el que sale, tenemos flujos de caja libre. Si no hay flujos de caja libre durante varios años existe el riesgo de que los dividendos desaparezcan, si no algo peor.

5. Endeudamiento

Que una empresa tenga deudas no es malo. Lo malo es que no genere dinero para pagarlas. Por ello, yo creo que una buena forma de ver si la empresa puede hacer frente a sus deudas y que podrá mantener o aumentar su dividendo.

Una buena forma para ver si el endeudamiento es peligroso es el ratio deuda financiera neta/EBITDA. El EBITDA se parece a lo que nos dice el estado de flujos de caja, por lo que creo que es una buena forma de ver si la empresa genera dinero suficiente.

El ratio deuda financiera neta/EBITDA ideal tampoco creo que exista, pero si hay cifras habituales según sectores. De nuevo en el caso de las utilities suele ser habitual ver cifras altas (por ejemplo, que el ratio de Enagas fuese de 3 sería normal) sin embargo, empresas menos intensivas en capital suelen tener ratios bajos o, incluso, no tener deuda financiera neta (por ejemplo, Inditex tiene caja neta, es decir, tiene más que dinero en caja que deuda financiera. Si por ejemplo el ratio de Inditex o una empresa de su sector fuese de 3, podría ser preocupante).

6. Sector

Aunque de una forma o de otra ya lo he tocado anteriormente en este artículo, es importante tener en cuenta el sector. Sectores cíclicos no son buenos para una estrategia de inversión por dividendos. Precisamente ver la evolución de los beneficios y los dividendos es una buena forma de ver si una empresa o sector es cíclico o no.

Además de evitar sectores cíclicos, habrá que tratar de evitar empresas o sectores con poco futuro. Por ejemplo, Vidrala lleva muchos años repartiendo dividendo. Sin embargo, si pensamos que el vidrio va a ser sustituido por otro material para embotellar el vino y otras bebidas, lo lógico sería descartar a Vidrala. Por otro lado, si creemos que embotellar en vidrio es una ventaja y que le quedan muchos años de vida a este sistema, Vidrala puede ser una buena idea, en lo que a sector se refiere.

Conclusión:

Invertir por dividendos suele ser rentable, pero esta estrategia no puede basarse en comprar acciones que reparten muchos dividendos sin profundizar. Aunque lo ideal es analizar a fondo una empresa, creo que con estas condiciones que hemos visto, nos quitaremos de encima muchas empresas malas para esta estrategia.

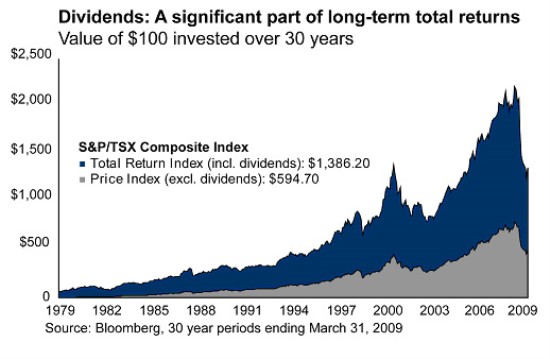

Los dividendos han supuesto un porcentaje muy grande de la rentabilidad de la Bolsa a largo plazo. Aunque a plazos cortos los dividendos no se notan demasiado, el cobro y reinversión de dividendos puede llegar a suponer una rentabilidad de un 100% mayor que si no se repartiesen eso dividendos. Además, el dividendo tiene otra ventaja, y es que no es necesario vender acciones para aprovecharnos de los beneficios que gana una empresa.

Si te ha gustado este artículo puedes regalarme un click en los iconos de redes sociales de abajo, un enlace a este artículo desde otra web, o un comentario con tu opinión e ideas.

Un artículo genial, sin duda. Lo único que he echado en falta en este artículo es el tema de los dividendos en scrip y las amortizaciones (o no) posteriores.

Saludos.

Añadiré unas palabras al artículo para quienes tengan dudas sobre los scrip, pues es cierto que no lo menciono. Gracias por la recomendación.