Esta semana he hecho mi primera compra de acciones de Ralph Lauren. Y digo que es mi primera compra, y el artículo se llama «empiezo a comprar acciones de Ralph Lauren», porque me gustaría comprar más, más adelante, y porque no me sorprendería que pudiera comprar más, a un precio menor. También es cierto que con adidas pensaba que podría comprar más acciones a un precio menor cuando publiqué este post y, por ahora, ha sucedido lo contrario. En el caso de Ralph Lauren, si las acciones siguen bajando, seguiré comprando más (si sigo creyendo que la empresa y el precio son buenos) y, si sube, me quedaré con éstas, y punto.

Por otra parte, he de decir que he comprado las acciones de Ralph Lauren con el broker que utilizo para acciones españolas, por lo que me imagino que la rentabilidad a largo plazo de la que hasta ahora era la cartera española sea algo menor a corto plazo, esperando que sea mayor a largo plazo.

En el post de hoy no vamos a ver los números de Ralph Lauren. Obviamente yo sí los he repasado antes de invertir, y aunque a lo largo del post no aparezcan, mis palabras se basarán en gran parte en ellos.

Tabla de contenidos

Motivos por los que he invertido en Raph Lauren

Como he comentado en aguna ocasión, el lujo en general me gusta mucho para invertir, y no cabe duda de que, al menos hasta ahora, Ralph Lauren es una empresa de prestigio en ese mundo. De hecho, los beneficios de Ralph Lauren crecen casi todos los años. Es más, también suelen crecer los márgenes cada año.

Si no nos fiamos mucho de que los beneficios realmente hayan sido tan buenos como decía Ralph Lauren, podríamos mirar los flujos de efectivo y ver que tiene buenos flujos de caja libre cada año, y que son bastante similares a los beneficios. Además, echando un ojo al balance, podemos ver que tiene una caja neta de alrededor de 1.000 millones de dólares (la caja neta es el efectivo de la empresa y sus inversiones más líquidas, menos su deuda financiera. Por tanto, aunque Ralph Lauren sí tiene deudas financieras, su efectivo e inversiones a corto son mucho mayores, por lo que tiene caja neta). Con este free cash flow año a año, y teniendo en cuenta que tiene caja neta, todo parece indicar que la empresa sí que gana dinero.

Sin embargo, a pesar de todas las cosas positivas, Ralph Lauren ha presentado unos resultados no muy buenos, con unos beneficios en el tercer trimestre de su año fiscal 2015 menores a los del año anterior. Además, ha anunciado que espera peores márgenes y beneficios en 2016. Tras presentar estas perspectivas, las acciones cayeron alrededor de un 20% como vimos el otro día.

Según la empresa, la caída en los beneficios y en sus previsiones se debe, sobre todo, a la fortaleza del dólar en los últimos meses, y a que se espera que siga fuerte. No cabe duda de que esto es algo que le perjudica en general, pero siempre suele haber más cosas, como veremos dentro de un rato.

Potencial de crecimiento no reconocido por el mercado

La empresa ha estado invirtiendo en lo que lleva de año fiscal (tres trimestres), y va a seguir invirtiendo en el año fiscal 2016 fuertemente. Esto no sólo es algo que digan los directivos (que lo dicen) sino que lo podemos ver en las cuentas de la empresa. En este caso, en el CAPEX, que es alrededor de un 40% más alto que en los cada uno de los dos años fiscales anteriores. Esto se debe a que la empresa está en medio de muchos proyectos. Por un lado, está aumentando el número de tiendas a lo largo del mundo, está abriendo grandes flagship stores en diferentes países, está lanzando la marca Polo Sport de ropa (que ya existió entre 1993 y 1998), y también está lanzando Polo para mujeres. Son muchas cosas a la vez, y esto, además de suponer una gran inversión durante un par de años, puede dar lugar a ineficiencias.

Por ahora, y según lo que dicen lo directivos de la empresa (porque la información no está detallada en sus cuentas o informes, punto negativo) el lanzamiento de Polo para mujeres ha sido todo un éxito. Parece que Polo Sport también irá bastante bien (se lanza en otoño de 2015), pero como son menos efusivos y, en general, los directivos suelen pintar todo un poco mejor, me imagino que no pinta también como esperaban. Además, hacen comentarios como: «hay cosas que se pueden mejorar«, que suelen significar que no lo están haciendo muy bien.

Además de todas estas inversiones, el gasto en marketing y publicidad de Ralph Lauren también ha sido, y será en 2016, algo mayor que en años anteriores.

Por tanto, aunque los beneficios y expectativas de Ralph Lauren son peores que en años anteriores, la empresa ha estado invirtiendo bastante para aumentar su crecimiento en los próximos años. Es posible que algunas inversiones no vayan tan bien como ellos esperaban (puede ser el caso de Polo Sport), aunque digan que van bien. Sin embargo, esto entra dentro de lo normal al lanzar un producto nuevo.

Como ya hemos visto en el blog, Philip Fisher dice que un buen momento para comprar acciones de una empresa es cuando ésta ha invertido en una o varias fábricas nuevas, y éstas todavía no dan beneficios y tardan más de lo esperado en darlos. Cuando esto sucede, el mercado piensa que la empresa se ha equivocado con sus inversiones, y se olvida de que su potencial es ahora mayor. Cuando finalmente las fábricas pasan a ser rentables, ya te puedes imaginar lo que pasa.

El caso de Ralph Lauren no es comparable, pues no estamos ante una nueva fábrica, sino ante nuevas tiendas y marcas. En este sector las cosas dependen mucho de la moda, y si la nueva marca, o la marca principal no funciona o se pasa de moda, no hay ingenieros que lo pueden arreglar (a diferencia de las máquinas de una fábrica). Por tanto, en mi opinión aquí hay un riesgo mayor que en el caso de las fábricas.

Dicho todo esto, la nueva marca, la línea nueva de productos (Polo for women) la reforma en un gran número de tiendas y la ampliación en el número de éstas y de flagship stores y el mayor gasto en publicidad en estos dos años, creo que pueden hacer que los ingresos de la empresa tengan el techo más alto que hasta ahora.

Por otra parte, la empresa también está invirtiendo para poder ser dirigida de una forma global. Como Ralph Lauren ha ido adquiriendo a las empresas a las que licenciaba para distribuir sus productos, tiene una estructura difusa. La idea de la compañía es simplificar todo esto y tener una visión más global. Para ello, entre otras cosas están implantando SAP. Llevan alrededor de un año y les quedan varios años por delante todavía. Con esto, podrán ahorrar en costes y hacer cosas que hasta ahora no podían, por ejemplo, tener un mejor control del inventario de las diferentes partes de la empresa, que debería suponer una mayor eficiencia. Si son capaces de gestionar mejor su inventario, deberían poder vender más de los productos en los que se quedan cortos, y deberían tener que poner menos productos en oferta por tener inventario acumulado, cosa que debería redundar en márgenes mayores.

Por último, Ralph Lauren va a tomar un control mayor sobre su página web, cosa que podría mejorar las ventas, y el también el margen de éstas.

Por qué no comprar acciones de Ralph Lauren

Como es lógico, todas las inversiones que está haciendo Ralph Lauren pueden salir mal. Introducir una línea de productos tan grande como Polo para mujeres, y no digamos ya la marca de ropa Polo Sport, supone un riesgo importante.

Otro motivo de preocupación son las ventas comparables (ventas en las mismas tiendas que había abiertas hace un año y con una superficie similar). Es cierto que las ventas comparables se mantienen planas, o incluso aumentan, cosa que, en principio, es buena. Sin embargo, Ralph Lauren da información sobre sus ventas comparables incluyendo las ventas en su web. Como las ventas online han aumentado mucho, todo parece indicar que las ventas comparables en tiendas físicas han caído. De hecho, la empresa ve como un problema la bajada del tráfico en sus tiendas.

Por otra parte, aunque la compañía vende muchos productos y utilice diferentes marcas, no cabe duda de que depende totalmente de que Ralph Lauren esté de moda. Las modas son pasajeras, y aunque Ralph Lauren lo ha hecho muy bien siempre, la moda puede cambiar. Además, si a Ralph Lauren le pasase algo, la incertidumbre sobre el futuro de la empresa sería grande, aunque otras empresas similares superaron la pérdida de sus fundadores.

También es muy importante la evolución del dólar. Aunque Ralph Lauren, y las empresas americanas en general se pueden beneficiar comprando a un precio menor por tener un dólar más fuerte que en los últimos años, el perjuicio por tener que vender a precios más altos en el extranjero, o a un precio similar pero con menor margen, hace que los beneficios de la empresa se resientan. Como parece que el dolar va a seguir fuerte a largo plazo, este efecto se notará durante los próximos ejercicios.

Otro inconveniente puede ser el precio (según quién lo mire). Aunque no quiero entrar en números en este post, no cabe duda de que Ralph Lauren no cotiza a ratios de derribo. Teniendo en cuenta que se espera que sus beneficios caigan en 2015 y 2016, hay quien puede entender que cotiza cara.

Por último, hay que decir que desde el verano del año pasado se van produciendo ventas de insiders. Que los insiders vendan no tiene por qué ser malo. Es posible que un directivo necesite liquidez y tenga que vender. Sin embargo, cuando un insider compra, sí suele ser una buena señal. Sea como sea, lo cierto es que los insiders han estado vendiendo y no comprando, y la última venta ha sido esta semana por un importe de 250.000 dólares por parte de Stephen P. Murray.

Conclusión:

Esta semana he comprado acciones de Ralph Lauren con la idea de ir comprando más si sigue bajando la cotización. Aunque las acciones no cotizan a ratios que destaquen por baratos, me parece un precio bastante razonable para la calidad de la empresa. Además, creo que las inversiones que ha realizado, y las que sigue haciendo, que son bastante superiores a las de años anteriores, pueden aumentar la capacidad de generar beneficios de la empresa más de lo que espera el mercado.

Puedes ver mi artículo anterior sobre Ralph Lauren y otras empresas que sigo pinchando aquí.

Este post no es una recomendación de compra, ni de ningún otro tipo. No tomes ninguna decisión de inversión basándote en él.

Si te ha gustado este artículo, puedes regalarme un click en los iconos de redes sociales de abajo, poner un enlace a este post desde otras webs o dejar un comentario.

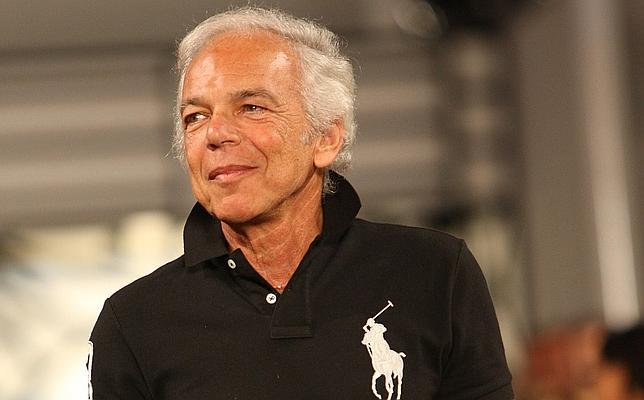

Enhorabuena, a largo plazo probablemente funcione bien. En mi caso prefiero esperarme por diversos motivos. Mi próxima inversión esta entre 3. Una empresa de bebidas alcohólicas brasileña muy conocida, alguna petrolera americana (me gusta mucho el sector en estos momentos) y Ralph Lauren lo veo como futurible también. En verano echare las zarpas a alguna de ellas. Espero que no se me escapen las 3 por esperar jejeje. Siempre me sorprendido de Ralph Lauren que en diversos artículos pongan el logo de la marca tan en grande. Me parece que no queda bien, pero indica el poder de la marca y que sus clientes quieren mostrar orgulloso el icoco con el caballo y el jugador de polo. Un saludo

Estoy de acuerdo con lo de la marca. En algunas prendas me parece que es demasiado grande. De hecho, hay alguna imagen por internet donde lo parodian, y aparece el logo más grande que el propio polo.

A ver si no se te escapan las empresas. Si Ralph Lauren está a buenos precios en unos meses, seguramente cargue más.

Un abrazo.

A mi el logo tan grande en algunas prendas tampoco me gusta jajaja pero los demás polos sí, por eso opino que esta bastante protegida respecto a pasar de moda, porque por lo menos siempre tiene ese producto con buena salida, como los polos de Lacoste. Son polos por ejemplo de colores básicos que la gente va a rebajas porque total no cambian de un año para otro, solo que en tiendas como C&A o así, están a precios de derribo para desacerse de ellos, y seguro que Lacoste o Ralph Lauren siguen teniendo margen jaja. Después el resto de productos se venderá más o menos dependiendo de la moda claro.

Lo que no tengo muy claro es lo de la bajada de ventas en tiendas por el aumento de internet, no sé la estrategia que siguen, pero si es como inditex que pides por internet y recoges en tienda y puedes devolverlo en tienda, aunque descienda la venta en si en tiendas, la verdad es que para obtener la mayoría de esas ventas sí que hacia falta que estuviera la tienda física, si no la gente igual no se animaba tanto a comprar por internet, no sé si me explico… es una manera de dar seguridad y acostumbrar a la gente.

A mi la inversión me gusta, pero el momento… es que la veo caer tan en picado, sin dobles suelos cuando fue subiendo, ni ahora tiene soportes importantes, que no me extrañaría nada que en poco tiempo llegue a 100, pero bueno ya sé que en esto de la bolsa nunca se sabe y que poco te importa jeje ademas si tienes en mente comprar más… Suerte amigo.

No he mirado la política de devoluciones de las ventas online, pero es muy buen punto lo que dices. He imaginado que era como en Inditex, pero lo miraré porque puede no serlo.

En mi opinión, aunque las ventas online suban mucho, las ventas en tienda no tendrían por qué caer demasiado, hay otras empresas a las que no le pasa (aunque esas empresas cotizan más caras).

Yo ya me he acostumbrado a comprar cuando cae en picado 😉 Si llega hasta 100, y sigo pensando que es buena, seguramente cargue unas cuantas más. De hecho, no me entristecería mucho poder comprar más a esos precios.

Un abrazo.

Enhorabuena por tus análisis. A ver cuando te animas a hacer un análisis de Twitter. Es una acción que sigo hace tiempo, me llama la atención igual que es algo que muchísima gente utiliza, algo fundamental para Peter Lynch. Por lo visto tiene una brutal inversión en I+D y se prevee que los tenga un gran crecimiento. Saludos

Gracias fran.

Con Twitter y las empresas teconológicas tengo un problema, y es que me es muy difícil saber por dónde irán los tiros en el futuro, pues no tengo mucha idea de teconología. En otras empresas me es más fácil hacerme una idea de cómo pueden ir sus inversiones, pero con este tipo de empresas me cuesta mucho más-

Saludos.

Desde luego auna dos sectores interesantes donde es difícil encontrar PER bajos, textil y lujo, aunque no podría decir como de asentada esta la marca. Supongo que habría que hacer una comparación de ventas con otras empresas del sector. A propósito, ¿Has podido echar un vistazo a otra empresa de «lujo» que no atraviesa buenos momentos «Michael Kors»? Aquí hay un buen análisis:

http://www.rankia.com/blog/buscando-valor/2686511-kors-atreves-ella

Hola Rales,

No, no he analizado Kors, aunque la vi por encima cuando analicé a Coach. Puede ser una opción interesante, y es posible que la dedique algo de tiempo en el futuro.

Saludos,

Buenas!!.

Ultimamente he estado analizando Burberry y lo he comparado rapidamente con Ralph Lauren, pienso que la primera puede ser una buena opcion value ya que su cotizacion ha sufirdo bastante en el ultimo tiempo al igual que Ralph Lauren.

Me gustaria saber si has analizado Burberry y que opinion tienes de ella.

Muchas gracias.

Un saludo y Feliz Navidad!!!.

Hola Gabriel,

Por no mi nuevo trabajo no puedo hacer comentarios sobre empresas. Lo siento.

¡Feliz Navidad!