La necesidad de diversificar al invertir en Bolsa o concentrarse en pocas empresas es una de esas cuestiones que se debaten continuamente y sobre las que es difícil encontrar una postura clara o consensuada. De hecho, los dos inversores que más admiro, Peter Lynch y Warren Buffett, tampoco se ponen de acuerdo a este respecto.

Para Peter Lynch, una de las claves para ganar dinero en Bolsa es diversificar lo máximo posible. Cuando dirigía Magellan tenía acciones de más de 1.000 empresas diferentes. Por si esto fuera poco, ahora que está retirado, en su cartera personal posee acciones de unas 1.500 empresas diferentes. Peter Lynch explica que si tienes muchas acciones algunas irán mal, otras regular, otras bien y otras se convertirán en tenbaggers o más. Según Lynch, lo lógico es ir deshaciéndose de las malas y mediocres y centrarse en aquellas que nos dan buenos resultados. Obviamente Peter Lynch es un genio de las inversiones y por eso es capaz de conocer y gestionar tantas empresas. Un inversor particular no puede tener semejante número de acciones, pero el planteamiento de Lynch sería el mismo, diversificar.

Por otra parte, la idea de Warren Buffett es precisamente la contraria. Para él, si eres un buen inversor sólo debes centrarte en aquellas empresas que conozcas bien y que creas que te vayan a dar un buen rendimiento. Sí que es posible conocer a fondo 5 empresas, pero conocer bien 50 empresas es bastante más difícil. Por ello, cuando un inversor diversifica, lo que hace realmente es aumentar las posibilidades de equivocación. Según Buffett, si conocemos una empresa muy buena en la que creemos que vamos a obtener una gran rentabilidad, no tiene sentido dedicar nuestro dinero a otra empresa de la que no estamos tan seguros. Sin embargo, para aquellos inversores que no saben mucho de Bolsa, Buffett sí que recomienda cierta diversificación.

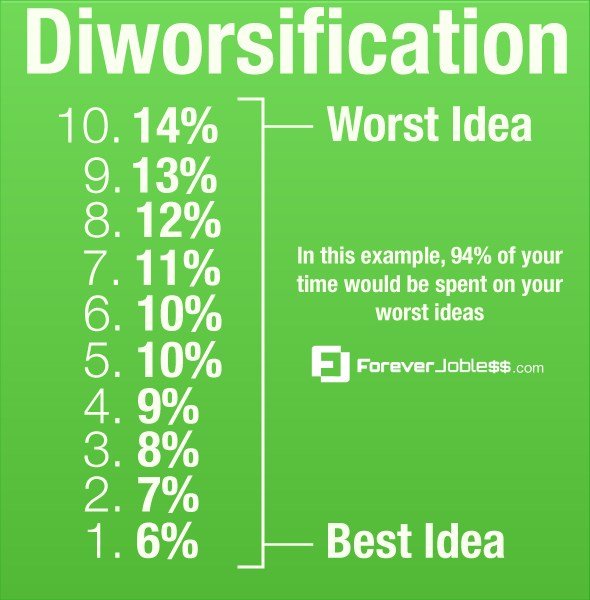

Curiosamente, el propio Peter Lynch critica mucho la diversificación que realizan las propias compañías. Él compra acciones de todo tipo, pero le gusta que la empresa en la que invierte se centre en su negocio y lo que sabe hacer y que no compre otras empresas simplemente para diversificar o aumentar de tamaño. A esto le llama diworsification. Un juego de palabras entre diversificación y empeoramiento. Por su parte, Warren Buffet también emplea este término, pero no sólo en referencia a las inversiones de una compañía sino al hecho de que in inversor particular acumule acciones o inversiones diferentes que empeoran su rentabilidad/riesgo.

Fuente de la imagen: http://foreverjobless.com/entrepreneurial-diworsification/

En cuántas empresas invertir

Como hemos visto, Warren Buffet y Peter Lynch tienen opiniones totalmente contrarias en cuanto a la diversificación. Teniendo en cuenta que Warren Buffett lleva una rentabilidad anual acumulada de más del 19% durante más de 40 años y que Peter Lynch consiguió un 29% anual acumulado durante los 14 años que dirigió Magellan, se nos pone difícil decidirnos por uno o por otro, pues ambos son genios.

El hecho de reconocer que estamos ante dos genios debe servirnos para entender que posiblemente no podamos hacer lo mismo que ellos, pero sí para intentar coger lo mejor de cada uno para aplicarlo exitosamente a nuestro propio modelo de inversión.

En mi opinión la diversificación sí es necesaria para aquel inversor que en algún momento quiera vivir de las rentas, pero no debe ser un objetivo a marcarnos en el corto plazo. Si llegamos a la jubilación y queremos vivir de nuestros dividendos y tenemos sólo 5 empresas, el riesgo al que no enfrentamos es grande, pues con que sólo una de ellas quite el dividendo nuestros ingresos descenderán un 20%. Sin embargo, mientras seamos inversores activos y en activo y no dependamos de los dividendos para vivir, sí que creo que es bueno centrarse en aquellas empresas que creemos mejores, siempre manteniendo cierta diversificación. Por ejemplo, mi principal posición es Primark (Associated British Foods). Conozco muy bien a la empresa y creo que la rentabilidad que obtendré (y que ya he obtenido) es muy grande. Se podría decir que soy un experto en esta empresa. He leído todos sus informes anuales, resultados anuales y trimestrales, he analizado su balance en varias ocasiones y sigo todas sus novedades. Con todo este conocimiento es mucho más probable que obtenga mejor rentabilidad que si invierto en una empresa que apenas conozco.

Si somos buenos en una empresa o en un sector y creemos que su rentabilidad será buena, creo que es mejor concentrarse en él. Al fin y al cabo, si sabemos cómo va a evolucionar el sector de las conservas y tenemos buenas empresas en las que invertir, es mejor centrarnos en él, en vez de comprar acciones de compañías de biotecnología de las que no sabemos nada, aunque con esto no vayamos a poder presumir con los amigos de la empresa moderna que tenemos. En cualquier caso, con el paso del tiempo nos convertiremos en inversores con experiencia, sabremos analizar más empresas y al cabo de algunos años seguro que habremos visto y analizado diferentes empresas y tendremos un conocimiento profundo de muchas empresas en las que podría ser interesante invertir.

Por último, creo que es importante decir que una cartera de 20 valores podría ser considerada como una inversión diversificada. Se supone que con una cartera amplia nuestra rentabilidad será similar a la que obtengan las bolsas. Sin embargo, un índice como el S&P 500 se compone de 500 empresas como su propio nombre indica. Si tenemos 20 empresas del índice no tendremos ni el 5% del total, por lo que sí es posible tener un resultado mucho mejor (o peor) que el del índice. Un ejemplo claro es Peter Lynch que, con 1.000 empresas en cartera, batió por mucho al mercado. Por ello, creo que la diversificación en la cartera de un inversor particular no tiene porqué suponer menor rentabilidad, siempre y cuando sepa en qué empresas está invirtiendo y por qué lo hace.

Difícil me lo pones hoy al hablar de estos dos gigantes. Creo que hay que coger lo mejor de los dos, o más bien, con lo que nos sintamos más cómodos según nuestro enfoque de la inversión. Una vez definido esto, sólo nos queda tirarnos a la piscina.

Como siempre, es un auténtico placer leerte.

Un fuerte abrazo,

Muchas gracias sumaysigue.

Desde luego es difícil replicar o sacar fallos a lo que dicen estos dos genios. Como dices, lo importante es hacer aquello con lo que nos sintamos cómodos pues es la única forma de hacer bien las cosas. Al principio es difícil pues vamos aprendiendo cosas nuevas y cambiando de opinión, pero una vez alcanzada cierta madurez en Bolsa como dices, hay que tirarse a la piscina con decisión.

Un abrazo.

Buen artículo, este punto es siempre un lio. Yo estoy conforme con diversificar pero mas allá de 20 empresas me resulta dificil encontrarlas y seguirlas.

Abz

Jose

Gracias Jose.

La cifra que dices me parece acertada. Veo difícil que un inversor particular sea capaz de conocer bien y estar contento con los balances, estrategias, etc. de más de 20 empresas. Yo creo en la diversificación pero alcanzada con el transcurso de los años según adquirimos experiencia en Bolsa y conocemos e identificamos empresas con más habilidad.

Un abrazo.

Yo creo que no se debe concretar una cantidad de valores en la cartera, cada persona es un mundo y cada uno tiene su forma particular de invertir (aunque sigamos unas pautas mas o menos). Cada uno tenemos mas o menos recursos para trabajar (tiempo que le dedicamos a ésto, capital ahorrado, nos entusiasma mas o menos, etc…).

Yo particularmente no tengo prefijada ninguna cantidad de empresas que debo tener, cuando encuentro una compañía que me gusta y está barata la compro (siempre y cuando tenga efectivo disponible). No es nada fácil encontrarla, y tiene guasa tener que vender otra que también te gusta y aún no esta en precio para poder comprar la primera porque dicen por ahí que lo adecuado es tener 15 títulos por ejemplo. Igualmente si ya no me gusta y supongo que ya esta cara, la suelto sin contemplaciones y dejo efectivo disponible por si encuentro una adecuada.

Al final tu mismo te irás limitando, cuantas mas empresas tengas mas tiempo necesitarás para seguirlas adecuadamente y por lo tanto tendrás menos tiempo para buscar nuevas, ese es el grado de diversificación adecuado, el que te ocupa todo tu tiempo disponible, pienso yo.

Por cierto, muy bueno el post, como siempre. Saludos.

Totalmente de acuerdo en que el número de acciones depende de cada persona y sus capacidades y recursos.

En el caso que comentas de tener que vender una acción que te gusta para poder diversificar, me parece un error grande y coincido contigo. El objetivo no debe ser tener un número de acciones en concreto sino que estemos a gusto y tranquilos con ellas. En mi caso, con unas 20 empresas me siento bien pues tengo diversificación y soy capaz de entender bien y seguir a estas empresas. Sin embargo, habrá personas que estén a gusto con 6 empresas o con 40.

Gracias por tu comentario, Miguel.

Saludos

Opino que más que el número de empresas, pondría la atención en la ponderación de cada una de ellas, y las que tenga del mismo sector.

Una cartera podrá tener 20 empresas, pero si una de ellas pondera un 60%, no podemos considerarla equilibrada.

Una cartera con 20 valores, si 18 son de un mismo sector,(eléctrico, por ejemplo)Aunque las hubiese USA, Francia, Alemania,etc..tampoco la encontraríamos equilibrada.

¿Qué límite % podemos considerar prudente por sector, y por valor?

Me gusta mucho el blog

Un saludo

Muy buena puntualización la de los sectores.

Como hemos ido diciendo, creo que lo mejor es adaptar la cartera a las necesidades/personalidad de cada uno. En mi opinión, una vez alcanzada la madurez de la cartera los porcentajes de los sectores podrían ser algo así:

– Sectores de los que no somos expertos/sectores no conservadores: 5% cada uno.

– Sectores de los que somos expertos/sectores conservadores: 10% cada uno.

Si sabemos mucho de un sector, aunque sea más volátil, no me parece arriesgado que ese sector tenga más peso, más bien al revés.

En cuanto a sectores conservadores son aquellos que tienen beneficios estables independientemente del ciclo económico (alimentación, retail de ropa…).

Yo personalmente no me obsesiono con la diversificación. Si que trato de no tener un sector muy sobreponderado, pero si veo buenas oportunidades en un sector en cierto momento, no tengo problema en acumular acciones de esas empresas.

Saludos.

Hola. Yo discrepo. Buffett diversifica mucho. Se puede mirar la cantidad de subsidiarias que tiene. Abarcan muchos sectores. Buffett sí diversifica aunque diga que no.

Hola WAM,

Buen punto el que comentas. Yo creo que, a pesar de tener muchas empresas Buffett no se contradice.

Berkshire es propietaria de muchas compañías debido a que Buffett cuando compra trata de no vender nunca. Teniendo en cuenta que entró en Berkshire en 1962 y comenzó con el negocio asegurador den 1967 la acumulación de compañías y de empresas que estas compañías han comprado es enorme y eso hace que, a día de hoy, Buffett cuente con una gran diversificación, mucho mayor que en sus comienzos.

Saludos.

Yo soy más partidario de la visión de Peter Lynch. Incluso de la de Ken Fisher que parte siempre de comprar el índice de referencia y a partir de ahí modificarlo dependiendo por qué vamos a apostar más o menos. Si queremos apostar por x sector o compañía deberíamos aumentar la exposición de forma gradual a nuestro grado de confianza. Problemas técnicos aparte con este método, se plantea la siguiente cuestión: pudieron triunfar Peter Lynch y Warren Buffet por pura casualidad. Yo creo que no, pero en el caso de Peter Lynch es imposible que después de haber tenido en el portfolio 1400 empresas haya obtenido un 29%, por simple estadística. En el caso de Warren Buffet es posible que sea un outlier, es decir un caso raro en el que justo ha dado con la tecla en 7 u 8 empresas para lograr esa rentabilidad. Además, sus rendimientos no han sido excepcionales últimamente.

Recapitulando: si no quieres quedar a merced de la suerte, tanto para bien como para mal, debes apostar por la filosofía de Peter Lynch. Es imposible que después de invertir en 1400 empresas y haciéndolo bien salgan resultados malos. Sí que es posible que invirtiendo bien en 3 o 4 empresas no obtengas buenos resultados. Obviamente el problema es la falta de recursos como por ejemplo el tiempo para seguir el camino de Peter Lynch. Pero fijaos lo que dice: sé agresivo, no te quedes con las empresas que ya conoces, sigue buscando, no pares.

Un saludo.

Reescribo el comentario, que creo que no se entiende bien alguna parte:

Yo soy más partidario de la visión de Peter Lynch. Incluso de la de Ken Fisher que parte siempre de comprar el índice de referencia y a partir de ahí modificarlo dependiendo por qué vamos a apostar más o menos. Si queremos apostar por x sector o compañía deberíamos aumentar la exposición de forma proporcional a nuestro grado de confianza. Es obvio que se presentan algunos problemas técnicos para el pequeño inversor.

Yo planteo la siguiente cuestión: ¿pudieron triunfar Peter Lynch y Warren Buffet por pura casualidad? Yo creo que no, pero en el caso de Peter Lynch es imposible que después de haber tenido en el portfolio 1400 empresas haya obtenido un 29% de casualidad, por simple estadística. En el caso de Warren Buffet es posible que sea un outlier, es decir un caso raro en el que justo ha dado con la tecla en 7 u 8 empresas para lograr esa rentabilidad sin ser un genio. Además, sus rendimientos no han sido excepcionales últimamente.

Recapitulando: si no quieres quedar a merced de la suerte, tanto para bien como para mal, debes apostar por la filosofía de Peter Lynch. Es imposible que después de invertir en 1400 empresas y haciéndolo bien salgan resultados malos. Sí que es posible que invirtiendo bien en 3 o 4 empresas no obtengas buenos resultados. Obviamente el problema es la falta de recursos como por ejemplo el tiempo para seguir el camino de Peter Lynch. Pero fijaos lo que dice: sé agresivo, no te quedes con las empresas que ya conoces, sigue buscando, no pares.

Un saludo.

Como dices, comprar el índice de referencia y a partir de ahí seleccionar las empresas/sectores que creemos que mejor lo van a hacer escomplicado para un inversor particular, pero se podría tratar de hacer comprando un ETF del índice, ETFs o fondos de los sectores que nos interesan, o simplemente apostar por algunas empresas en concreto. No será lo mismo, pero se acercará.

En cuanto a Lynch, como dices, está claro que no triunfó por casualidad. Pienso lo mismo de Buffett. Es cierto que ha ido empeorando su rentabilidad, pero con tanto dinero es difícil. Además, en Acciones Ordinarias y Beneficios Extraordinarios, Philip Fisher explicaba que los gestores a partir de los 70 años comienzan a reducir su rentabilidad y lo mismo ha pasado con Buffett.

Es cierto que invirtiendo en 1.400 empresas la seguridad es mayor que haciéndolo en 3 o 4, pero si esas 3 o 4 las conoces a fondo, no creo que sea un problema. El problema es que la mayoría invierte en pocas empresas que realmente no ha estudiado.

Saludos.