Philip Fisher es uno de los grandes inversores growth (inversión en empresas de crecimiento) de la historia. Algo bueno debe tener Fisher cuando Warren Buffett dice que su inversión es un 85% de Benjamin Graham (value investing) y un 15% Fisher (growth). Muchos inversores piensan que posiblemente estos porcentajes se adecuaran a lo que era Buffett al comienzo de su carrera pero que, con el paso de los años y la influencia de Charlie Munger, Buffett se ha alejado algo del value investing y se ha acercado un poco a Fhiser (Pablo Martinez lo explica muy bien). No pienso que se acerque a Fisher porque busca el crecimiento, sino porque busca las ventajas competitivas fuertes y sostenibles (o wide moat) algo que en el value investing no es determinante ni importante y, en la inversión growth se tiene más en cuenta. En cualquier caso, el estilo propio de Buffett no podría definirse como value investing o growth y este no es el asunto de este post, así que vamos con Philip Fisher que es lo interesante.

Philip Fisher es el autor de varios libros de inversión aunque, como muchos autores, tiene un libro de referencia para el público que es Acciones Ordinarias y Beneficios Extraordinarios. En este libro Fisher desgrana su forma de invertir y analizar empresas y plasma su opinión, entre otras cosas, de un ratio que utilizo mucho en este blog, el PER.

Antes de ver qué dice Fisher sobre el PER hay que tener claras dos cosas: 1. Qué es el Per. 2. Qué estrategia sigue Fisher.

Si estáis leyendo este blog supongo que sabéis que es el PER, así que no me voy a extender explicándolo. A grandes rasgos, el PER mide el número de años que tardaríamos en recuperar nuestra inversión si los beneficios de la empresa fuesen constantes.

En cuanto a la estrategia de Fisher, ésta era la inversión a largo plazo en empresas en crecimiento. No se debe confundir con value investing. Explico esto porque existe alguna confusión en el mundo inversor de llamar value investing a toda aquella inversión que se realiza tras un análisis fundamental con idea de mantener las acciones a largo plazo. Hay muchas diferencias entre ambos tipos de inversión, pero creo que hay una muy clara. En el value investing compramos acciones infravaloradas (con un precio menor a su valor real) con la idea de que la cotización acabe subiendo y recoja el valor real de la acción. Sin embargo, cuando invertimos en crecimiento (growth) compramos acciones que posiblemente estén valoradas de forma razonable, pero que pensamos que, debido al crecimiento de la compañía, su valoración aumentará al cabo de los años. En mi opinión, el inversor en valor compra una acción barata con la idea de que sea el precio el que suba y alcance el valor real y el inversor growth compra una acción a un precio razonable (o incluso en algunos casos, alto) con la idea de que el valor de la acción aumente y, con ella, el precio.

¿Cuál de las dos es mejor? Es difícil de decir, aunque hay estudios que defienden que, en el largo plazo, el value investing es más rentable, yo uso ambas. Pero vamos a dejarnos de rollo y vamos con Fisher y su opinión sobre el PER.

Philip Fisher y la importancia del PER al invertir en Bolsa

Hay dos principios de Fisher que creo que están muy relacionados con el PER y la inversión en crecimiento, son estos:

– No pienses que porque una acción cotice a un PER alto es un indicador de que el precio ya descuenta gran parte del crecimiento de la compañía.

– No cometas un error descartando el factor tiempo en una inversión growth.

En cuanto a la primera frase, Fisher estima que un PER alto no debe asustar a un inversor en crecimiento. Que el PER sea alto no quiere decir que ya descuente todo el crecimiento de la compañía. Además, Fisher piensa que si el PER es alto por un motivo real (crecimiento) éstse seguirá siendo alto con el paso de los años si el crecimiento se mantiene.

Sobre la segunda frase Fisher piensa lo siguiente: si sabemos que algo bueno va a suceder en la compañía en los próximos meses/años, aunque pensemos que la compañía está sobrevalorada en estos momentos, no debemos vender sino mantener. Es más, si somos expertos en la compañía y en aquello que le va a hacer aumentar sus beneficios, sería recomendable comprar.

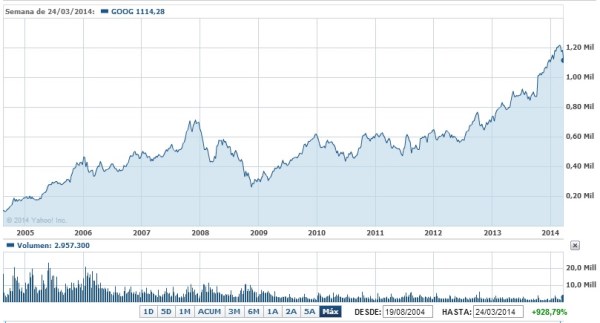

Un ejemplo de la primera frase podría ser Google. Desde que salió a cotizar estaba a ratios altos, pero es que el moat de Google, su crecimiento y sus perspectivas son tremendas. El PER alto de la compañía ha venido acompañado de un fuerte incremento de los beneficios, un incremento de sus ventajas competitivas y unas perspectivas que siguen siendo buenas. Por eso, aunque Google cotizara a un PER alto en el año 2005, cuando estaba a 100 dólares por acción, diez años después sigue cotizando a un PER alto y la acción está ahora por encima de los 1.000 dólares.

Para la segunda frase se me ocurren dos ejemplos que hemos visto en el Blog (aunque estos ejemplos también valdrían para la primera frase) Primark y Viscofan. Vamos a empezar por Viscofan.

Viscofan cotiza a un PER alto. En estos momentos el sentimiento con respecto a Viscofan es más bien pesimista. Sin embargo, si conocemos algo la compañía sabemos que acaba de poner en marcha dos fábricas, una en China y otra en Uruguay. Estas fábricas no dan beneficios ahora, pero posiblemente los darán en el futuro. Según Fisher, ya que sabemos esto, si somos inversores de Viscofan y “sabemos” que en dos años estas dos fábricas estarán dando beneficios, no deberíamos vender sino mantener o, si estamos muy convencidos, comprar.

Primark es otro buen ejemplo para ambas frases. Associated British Foods, propietaria de Primark, lleva tiempo cotizando a un PER muy alto. Yo llevo tiempo esperando que baje (aunque curiosamente es mi mayor posición) pues Primark viene en el pack de ABF con alguna empresa pasando por malos momentos. Sin embargo no vendo, pues estoy convencido de que el precio actual, aunque alto, no descuenta para nada el crecimiento de la acción. Para la segunda frase me sirve pues desde hace un año más o menos se sabe que Primark va a abrir su mayor tienda en España que estará en la Gran Vía de Madrid. Estoy convencido de que la tienda será un éxito para Primark y ABF y, como ésta, hay otras muchas tiendas nuevas que van a ser abiertas y que creo que serán un éxito. Como “sé” que esto va a suceder, aunque la empresa esté cara en Bolsa, Fisher me recomienda mantener.

El ejemplo de la tienda de Primark en la Gran Vía es sólo eso, un ejemplo. Está claro que los beneficios de Associated British Foods no se van a disparar por esta tienda, pero creo que es una buena forma de ver lo que explica Fisher.

Conclusión:

A la hora de invertir a largo plazo debemos saber diferenciar las distintas estrategias y qué requiere cada una de ellas.

En cuanto a la inversión en crecimiento, Philip Fisher explica que un PER alto no es un indicativo de que el crecimiento ya se descuente y, por tanto, no debemos descartar una empresa aunque cotice a ratios exigentes si confiamos en su crecimiento.

Gran artículo y excelente la calidad de tu Blog. Enhorabuena y muchas gracias.

Me acabo de enterar que según tu clasificación soy más bien Growth que Value investment… (je, je, je). Para mí lo importante es la diferencia entre «el inversor inteligente» y el que no lo es.

Por ejemplo, los analístas fundamentales que usan capm, Betas y varianzas no son inteligentes en absoluto. De ahí que a los que usan la lógica y «la manera empresarial de invertir» yo los denominara Value (probablemente tienes razón con tu clasificación)

El propio Munger en su magnífico «The Art of Stock Picking»

http://basehitinvesting.com/wp-content/uploads/2014/02/Charlie-Munger-Art-of-Stock-Picking.pdf

dice que la clave es «adquirir negocios excelentes a precios que tengan sentido empresarial» y propone varias técnicas para conseguirlo. Atención a la primera:

1. Método de búsqueda de los Pequeños cuando todavía son pequeños

(aclara que esto lo haría si fuera joven y tuviera poco dinero, ya que ahora representaría una pequeña diferencia para su cartera de acciones en comparación con el esfuerzo de buscar y buscar entre montones de pequeñas empresas)

2. Comprar un gran Negocio con un gran Entrenador

3. Regla Munger: hacer algunas grandes inversiones y sentarse a esperar: – Impuestos + Capitalización Compuesta

4. Empresas con poder para fijar Precios aún por explotar

5. Búsqueda de Infravaloración

6. Ciclo Económico

7. Ventaja de Comercialización

8. Empresa buena que ha hecho Locuras (y entra en razón)

9. La Gestión de Inversiones es un Negocio Divertido.

10 Disciplina: seleccionar muy bien, hacer muy pocas operaciones

Gracias a ti Álvaro.

Coincido bastante en cuanto a lo de las Betas y demás. Seguramente que los que sean expertos en ello pueden obtener beneficios y acertar muchas veces, pero yo es algo que no tomo en cuenta para nada.

El artículo que adjuntas es muy bueno y merece la pena una lectura tranquila.

En cuanto a Munger es un inversor admirable a la sombra de otro gran inversor. Las claves son son todas muy buenas aunque, si tuviera que elegir, me quedaría con los puntos 3, 4 y 10. También me quedo con el 9 pues a mi gestionar las inversiones también me parece muy divertido pero no es un punto que pueda seguirse o no, sino que simplemente te sucede.

Saludos,

No he leído a Philip Fisher pero me siento muy identificado con las dos últimas compañías que esbocé en mi blog: Ubiquiti http://goo.gl/a1eXmO y Kofax http://goo.gl/owzVR9

Me leí los dos análisis en su día y me parecieron muy atractivas. Lo único que me echa para atrás es que se dedican a sectores nuevos y que yo no controlo mucho, pero se me pusieron los dientes largo.

Yo no controlo ningún sector a fondo, quién lo hace?

¡Cierto!