Barón de Ley es una empresa española cotizada en el mercado continuo que se dedica a la producción y venta de vino y que, recientemente, ha incluido productos como jamón y otro tipo de embutidos.

Barón de Ley es una de las empresas clásicas de los inversores value españoles ya que, la gran cantidad de efectivo que tenía hacía que, aunque el precio no fuera bajo, analizándola a fondo sí que se convertía en una empresa cotizada con descuento. En los últimos meses ha subido mucho, pero vamos a analizarla para ver si sigue siendo atractiva.

Antes de meternos en faena, hay que repetir que uno de los motivos por lo que los inversores en valor han seguido a Barón de Ley es por su enorme caja que hacía que el precio al que estaba la acción fuese atractivo. Para entender lo que sucedía, vamos a poner un ejemplo. Si una acción cotiza a 10 euros, pero tiene 3 euros por acción de caja neta, es como si compráramos la acción a 7 euros. Además, si la empresa tiene un beneficio por acción de 1 euro, el PER podría parecer de 10, pero realmente sería de 7. Este ejemplo es algo muy similar a lo que pasa con Barón de Ley.

Tabla de contenidos

Balance e inversiones de Barón de Ley

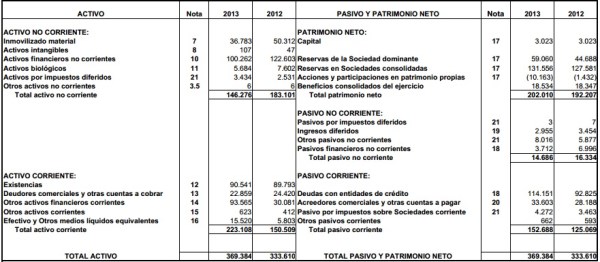

Vamos a ver el balance de Barón de Ley y vamos a desgranar las partidas más importantes para ver cómo se encuentra la empresa. Atentos porque es una empresa curiosa.

Fuente: barondeley.com

En el balance destacan varias cosas.

Dentro del activo no corriente tenemos la partida de activos financieros no corrientes por valor de 100,262 millones de euros. ¿Cómo es que una empresa de vinos tiene su mayor activo en activos financieros a largo plazo? Ahora lo veremos.

La segunda partida más grande del activo está en el corriente y se corresponde a otros activos financieros corrientes que tiene un valor de 93,565 millones de euros. También es un poco raro.

El motivo de que estas dos partidas sean tan grandes es que Barón de Ley se ha dedicado a comprar deuda de los Estados español, irlandés y esloveno. Un poco raro, ¿no? Desde luego no es habitual y a mí, personalmente, no me gusta que una empresa se dedique a invertir en cosas que no tienen nada que ver con su negocio principal, pero esta empresa lo ha hecho y le ha salido bien.

¿Por qué digo que le ha salido bien? Porque la deuda de estos países que hemos visto pagaba grandes intereses por lo que todos sabemos (¿queda alguien que no haya oído hablar de la prima de riesgo, deuda soberana, etc?) y ha permitido a Barón de Ley financiarse a un coste menor que el rendimiento que saca con la deuda de estos Estados. Esto es muy buena noticia, pero como decía, no me siento especialmente a gusto con este tipo de operaciones. Si hubiera habido quitas en la deuda de los países que hemos visto los inversores no habrían estado muy contentos de poner su dinero en una empresa de vinos y encontrarse (sino habían analizado la compañía, o si todavía no teníamos esa información) con que ésta estaba invertido en deuda eslovena. En cualquier caso, todo ha salido bien para Barón de Ley, así que vamos a ver como están las cosas ahora.

Resultados y PER

Barón de Ley tiene un capital social que se divide en 5.038.087 acciones. Cotizando a 73,95 euros, tenemos una capitalización de 372.566.533 euros pero, como hemos visto, esas acciones vienen con un regalo y tenemos que ajustar todo.

La deuda financiera de Barón de Ley es de 117,593 millones de euros, pero descontando el efectivo y sus inversiones financieras, tenemos una deuda financiera neta negativa de 89,020 millones de euros o, lo que es lo mismo, superavit financiero de 89 millones. Si tenemos todo eso, tenemos que restárselo a la capitalización y al precio por acción. Por tanto, la capitalización de la empresa es de 283.547.000 y estamos pagando por la acción 56 euros, pues la diferencia hasta 73,95 euros es «dinero» que tiene Barón de Ley.

Ahora que hemos visto esto, vamos a pararnos un momento en los resultados y calcular el «nuevo» PER.

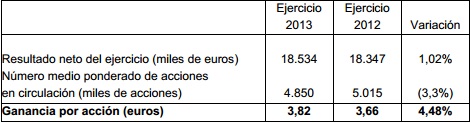

Fuente: barondeley.com

La tabla superior es pequeña, pero tiene mucha información interesante. Como vemos, los beneficios se incrementaron un 1% en 2013, pero el beneficio por acción lo hizo en un 4,5%. Esto se debe a que el número de acciones es menor porque la empresa está recomprando y amortizando acciones, de forma que, como hemos visto antes, los accionistas se benefician pues aumenta su participación.

Barón de Ley tiene la costumbre desde hace años de recomprar acciones y amortizarlas, algo que alegraría mucho a Warren Buffett. Por tanto, los beneficios se ven potenciados cada año.

Con el BPA podríamos querer calcular el PER. Como Barón de Ley cotiza a 73,95 y tiene un beneficio por acción de 3,82 nos saldría un PER de 19,35, pero, como hemos visto, estamos comprando la acción realmente a 56 euros, por lo que el PER sería de 14,65.

A pesar de ello, escuchando la conferencia de Javier Ruiz (Metagestión) en el Instituto Juan de Mariana (muy recomendable de ver si tenéis tiempo) éste planteaba que el PER real es de entre 5 y 7. Esto se debe, entre otras cosas a que Barón de Ley está provisionando por la pérdida de valor de sus viñedos y otros activos que es algo temporal, pues se debe a la caída de precios de los inmuebles durante la crisis. Otro motivo es la fuerte amortización de las inversiones de hace una década. Javier Ruiz lo explica muy bien en el vídeo

Si miramos la cuenta de Pérdidas y Ganacias de Barón de Ley, veremos como queda reflejado lo que explica Javier Ruiz. En 2013, la partida «Dotación para pérdida por deterioro» es de 5,786 millones de euros y, en 2012 es de 4 millones. Esto no es dinero que pierde la empresa, sino provisión por pérdida de valor de sus activos. Esto se debe a que tenían valorados muchos de sus activos por encima del valor que se estima real a día de hoy y, cuando estén contabilizados por su valor real, no supondrán ninguna disminución mayor en sus beneficios.

Fuente: barondeley.com

Yo no soy experto en viñedos y no sé cuanto valen realmente, pero me imagino que el deterioro se debe a la situación en la que estamos y que es temporal, por lo que no se deberían repetir en el futuro estos hechos.

Si hacemos el cálculo de beneficios y ratios que propone Javier Ruiz sin provisiones y teniendo en cuenta el precio por acción real veríamos que, los beneficios netos de 2013 serían de 23,105 millones de euros que nos darían un beneficio por acción de 4,76 euros que a un precio de 56 euros nos da un PER de 11,76. Además, si veis el vídeo Javier Ruiz también tiene mete la amortización dentro de los beneficios. En ese caso, los beneficios serían todavía mayores y el PER menor, pero yo prefiero no contar con esto.

Barón de Ley es una empresa que siempre he seguido, pero nunca muy a fondo. Uno de los motivos es que no me siento muy a gusto con la dirección. Como hemos visto, han invertido gran parte del efectivo en deuda española, irlandesa y eslovena. Todo ha salido muy bien, pero para invertir mi dinero en deuda, ya lo hago yo. Si invierto en una empresa relacionada con el vino espero que reinviertan su dinero en el sector o buenos negocios y si no tienen en qué invertir, que recompren acciones como hacen ahora, que repartan dividendos o, en última instancia, que lo dejen en instrumentos financieros más conservadores. No cabe duda de que la deuda de un Estado hasta haca poco era de lo más conservador que había, pero la deuda española, irlandesa y eslovena en 2012 era algo arriesgado. Seguramente, un inversor que invierte en una empresa que se dedica al vino es un inversor conservador y que no quiere grandes emociones y, como decía, para invertir en deuda lo hago yo, o busco una aseguradora como Mapfre u otro tipo de empresa especializada.

Conclusión

Barón de Ley es una empresa en la que los grandes gestores value españoles como Bestinver y Metagestión han tenido mucha participación, aunque Bestinver está prácticamente fuera desde hace unos años.

El sector me gusta mucho y la empresa está mucho más barata de lo que parece. Posiblemente los resultados de los próximos años sean mejores que los actuales por lo que tan bien explica Javier Ruiz. Sin embargo, no me siento muy cómodo con las decisiones de inversión de la directiva aunque, hasta ahora, han sido acertadas.

Claro, conciso y breve. Muy Bueno, y estoy contigo en que para invertir en deuda ya lo hago yo.

Gracias Miguel.

A veces los directivos, aunque sean buenos, se pasan en sus funciones y acaban poniendo en riesgo todo lo que han conseguido y el caso de Barón de Ley es un ejemplo claro, por muy bien que lo hay hechos.

Saludos.

En terminos un poco tecnicos, debo decir que, según el capm una adecuada diversificacion de activos, elimina todo el riesgo especifico, reduciendo a su punto minimo el coste del capital ajustado por su riesgo sistematico y no se cuantas cosas mas…Al carajo, a mi tampoco me gusta ver estas aventuras financieras.

Gran artículo.

Abz

Jose

Gracias Jose.

Cuando gestores tan buenos como los de Metagestión están dentro algo sabrán o habrán visto. Ellos tiene acceso a la directiva y nosotros no, por lo que igual tienen una mejor opinión de ellos. Pero sí, cuando se hacen este tipo de cosas creo que es mejor que un inversor particular vea los toros desde la barrera por muy bien que salgan las cosas.

Un abrazo.

A mí me parece muy bien que inviertan en deuda pública o en lo que ellos consideren necesario, teniendo ese dinero preparado para cuando surjan oportunidades de inversión REALMENTE BUENAS, y sin tener que pedir financiación (cara) para esas futuras adquisiciones o inversiones, nunca es malo que una empresA tenga una buena caja, lo malo es lo contrario, el exceso de apalancamiento, que hace caer muchos negocios que son buenos en sí mismos.

Hola doneloys.

Aunque la deuda como tal no es mala, coincido en que, en general, puede ser mejor tener caja que deuda. En el caso de Barón de Ley, lo que no me gustaba mucho es que en mitad de una crisis de deuda soberana muy grande, se metiera a invertir en deuda eslovena. No cabe duda de que le salió muy bien, pero de una empresa de vino, prefiero que invierta en hacer crecer su negocio del vino, o que devuelva dinero a sus inversores.

Gracias por el comentario.

Saludos.